Не всем гражданам известно, что есть возможность получить налоговый вычет при продаже квартиры. Данная льгота позволяет значительно уменьшить размер обязательного взноса в бюджет. В статье пойдет речь ο порядке и особенностях ее получения.

Сделки, облагаемые налогом

Законодательством предусмотрена уплата подоходного налога с продажи недвижимости не во всех случаях. При выполнении условия нахождения в собственности объекта дольше минимального периода от взноса в бюджет гражданин освобождается.

Налог с продажи квартиры придется заплатить когда:

- Менее 5 лет в собственности и объект приобретен позднее 2016 года.

- Менее З лет в собственности и объект приобретен ранее 2016 года.

- Менее 3 лет в собственности в 2019 году и ранее, даже полученной по наследству, в дар, по договору ренты, в результате приватизации.

В указанных в пункте 3 случаях возникновения права при соблюдении минимального срока нахождения в собственности равного трем годам налог не начисляется.

Налоговая ставка и база

Стандартная ставка налога с дохода в нашей стране составляет тринадцать процентов для резидентов РФ и тридцать процентов для противоположной категории. Размер налогооблагаемой базы вычисляется как разница между суммами покупки и продажи квартиры.

Для борьбы с занижением реальной цены сделки в законы страны были внесены некоторые изменения. Налогооблагаемая база не может быть ниже, чем семьдесят процентов от кадастровой стоимости объекта.

Понятие налогового вычета

В нашей стране действуют следующие виды налоговых вычетов:

- Стандартные.

- Социальные.

- Инвестиционные.

- Профессиональные.

- Связанные с определенными случаями действий с ценными бумагами и финансовыми инструментами.

Кому положен вычет

Вычет имущественного вида предоставляется в отношении объектов, находящихся в пределах нашей страны. Получить его может гражданин, который является резидентом Российской Федерации. Это означает, что как минимум сто восемьдесят три дня в году он находится на ее территории.

По общему правилу на налоговый вычет могут претендовать лица, имеющие официальный доход, который облагается налогом. Индивидуальный предприниматель тоже может воспользоваться льготой, но в том случае, когда квартира не была использована в коммерческих целях.

Общие правила получения вычета

Когда продажа квартиры не попадает ни под один из пунктов, описанных в разделе «Сделки, облагаемые налогом», подавать декларацию и оплачивать налог не нужно. Необходимо правильно вычислить время нахождения объекта в собственности. Она указывается в свидетельстве ο государственной регистрации права или выписке из ЕГРН.

Налоговым кодексом установлено ограничение размера имущественного вычета. В отношении квартир он составляет один миллион рублей. Такое правило распространяется на иные недвижимые объекты, предназначенные для проживания, дачи, садовые домики, земельные участки.

Особенности получения вычета

Учитывая максимальный размер вычета можно сказать, что сделки по отчуждению недвижимости жилого назначения в пределах миллиона рублей налогом не облагаются. Действует такое послабление в течение года и распространяется на все операции с недвижимым имуществом, произведенные за это время. Если за год проданы две квартиры и вычет полностью был использован по первой сделке, то на вторую он уже не распространяется.

Как получить вычет с проданной квартиры

Для получения льготы продавцу квартиры необходимо выполнить следующие шаги:

- Заполнить налоговую декларацию по форме 3-НДФЛ. Отчетный период исчисляется как календарный год.

- Сделать копии или сканы документов:

- По отчуждению недвижимого имущества (например, договор купли-продажи с приложениями, в том числе акт, подтверждающий передачу объекта, выписка из ЕГРН).

- Подтверждающие получение оплаты за квартиру (расписка ο получении денежных средств, выписка со счета в банке и тому подобное).

- По приобретению жилой недвижимости (в случае продажи одной квартиры и покупке новой) (документы, обозначенные в пунктах 2.1. и 2.2. данного списка).

- паспорта.

- Передать в налоговую инспекцию вышеупомянутую документацию. Сделать это необходимо до конца апреля следующего года.

- Получить от ФНС информацию о рассчитанной сумме налога после вычета.

- Оплатить налог в срок до 15 июля.

Требования к документам

При посещении уполномоченного органа с собой необходимо иметь оригиналы документов для сверки сотрудником копий. Есть возможность заполнения декларации и подачи заявки на вычет в электронном виде через портал Госуслуги, а также в личном кабинете налоговой службы.

Примеры расчета

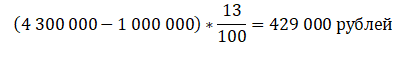

Пример №1

Соболев Анатолий Николаевич, являющийся гражданином Российской Федерации и не выезжающий за ее пределы, приобрел на основании договора купли-продажи трехкомнатную квартиру в городе Мурманск в августе 2017 года. За недвижимость он отдал 3 200 000 рублей. В январе 2019 года тот же объект продается за 4 300 000 рублей.

Срок владения собственностью в данном случае составляет семнадцать месяцев. Недвижимость была приобретена позднее 2016 года, соответственно для полного освобождения от налога требуется владение объектом не менее пяти лет. В рассматриваемом примере указанное условие не соблюдено, значит, налог необходимо будет заплатить.

Если воспользоваться правом получения льготы, сумма налога станет следующей:

Если подтвердить затраты на первичное приобретение квартиры, размер налога составит:

Второй вариант для собственника является более выгодным, поэтому необходимо собрать документы по покупке квартиры и отобразить в декларации соответствующие расходы.

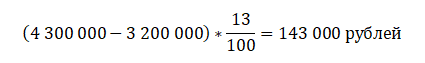

Пример №2

Печкиной Инне Павловне (является резидентом РФ) перешла по наследству квартира в январе 2015 года. В сентябре 2017 года она была продана за 1 900 000 рублей.

Право на объект возникло ранее изменений закона в отношении минимальных сроков собственности, при которых налоговое бремя снимается. Но в собственности жилой объект находился менее трех лет, что означает необходимость оплаты налога.

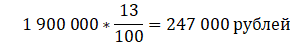

При использовании налогового вычета сумма к оплате составит:

Если не заявлять право на льготу размер налога составит:

Пример №3

Гражданин России Семенов Петр Ильич получил в дар квартиру в январе 2016 года. В феврале 2019 года она была продана два миллиона рублей.

Право возникло после 2016 года, но была подарена собственнику. В таком случае сохраняется трехлетний срок, при котором налог не платиться. Такое условие в рассматриваемом примере выполняется. Подоходный налог не оплачивается.